【PR】

マイホームは多くの人にとって憧れです。賃貸には賃貸の良さがありますが、自分の家を所有することによって愛着も出ますし老後を安心して過ごすこともできるでしょう。

しかし、マイホームを手に入れるためには大きな資金が必要です。

大抵の方はマイホームを手に入れるために住宅ローンの利用をしますが、一生に一度の大きな買い物・・住宅ローンって不安ですよね?

もちろん、私も不安な一人でした

そこで今回は、住宅ローンの上手な活用方法について紹介します。

住宅ローンの知識があまりない方でも、わかりやすく説明しますので、ぜひ最後まで安心して読んでくださいね。

- マイホームの資金計画

- 年収に対する予算の決め方

- 頭金はいくら必要?

- 借入金額別の返済シミュレーション

お住まいの地域の「戸建ての新築相場や各社の見積もり」を手っ取り早く手に入れたい方はこちら

住宅ローンの借入額:目安は年収の5倍から6倍!

住宅ローンで借り入れができる金額の目安は、おおよそ年収の5倍から6倍だといわれています

年収が500万円ならば、大体3000万円の利用が可能な計算です

仮に、3500万円の自宅を購入する場合、500万円を頭金に入れれば購入することができます。

上記のケースだと20%に満たないですが、最近は頭金ゼロで住宅を購入する方も決して珍しくありませんので、十分住宅ローンの利用はできるでしょう。

しかし、住宅ローンはあくまで借金なので住宅ローンの利用に戸惑う方もいらっしゃるかもしれません。

そのように思われている方!安心してください

現在の住宅ローンの金利であれば住宅ローンの利用はすべきです

現在の住宅ローンの金利は超低金利!借りるだけ借りるのがベスト!

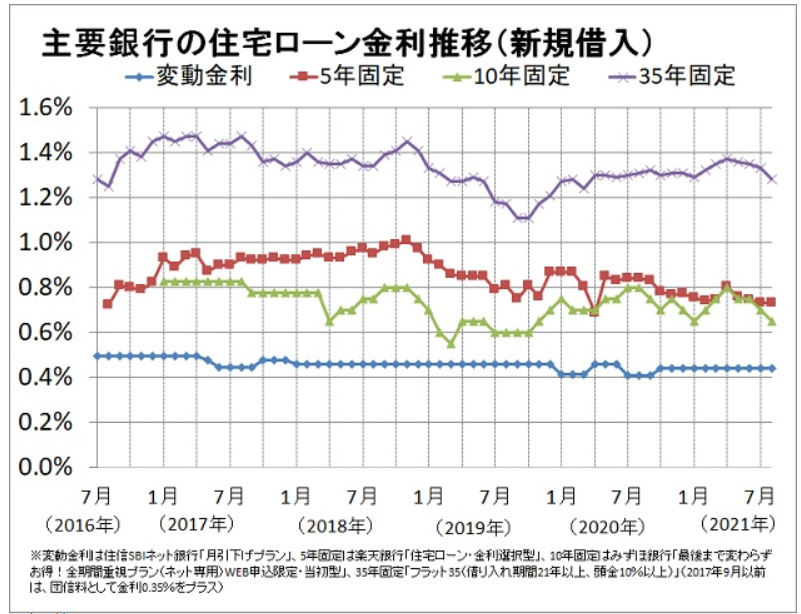

2016年1月に日本銀行がマイナス金利を導入して以来、住宅ローンの金利は過去最低水準で推移しています。

参考までに2016年からの住宅ローン金利推移を載せてみました。

いかがでしょうか? 35年固定ローンでも1.5%前後の金利で利用できます

変動金利を利用すれば住宅ローンの金利は0.5%程度です

とても低い金利で利用できるんだね!

実は、過去にこれだけの低金利で住宅ローンの利用ができた時はありません。

過去にない低金利で住宅ローンの利用ができる今は、まさに住宅を買うチャンスであるといえます

住宅ローンの借り入れ額に対する考え方は人それぞれだと思いますが、これだけ金利が低いローンを借りることができるのであれば、できるだけ住宅ローンの利用をした方が良いでしょう。

後で詳しく説明しますが、手元にお金を残して資産運用やお子様の学費を貯めるのに利用したほうが効率的にお金を活用することができるからです。

住宅ローンはいくらが妥当?借入金別の返済シミュレーション

住宅ローンはいくらが妥当なんだろう?

そんな方のために、借入金別の毎月の返済額をご紹介します!ぜひ参考にしてください

<前提条件>

・借入期間:35年

・金利1.28%(フラット35の2021年8月時点の金利)

| 毎月返済額 | |

| 2000万円 | 59,104円 |

| 2500万円 | 73,880円 |

| 3000万円 | 88,656円 |

| 3500万円 | 103,432円 |

| 4000万円 | 118,208円 |

3500万円借りても毎月の返済額は10万円台!

いかがでしょうか?

この表を参考に、自分たちに妥当な住宅ローンを考えてみて下さいね

借入期間を35年と長くしていますが、現在の金利情勢だとかなり返済額を少なくできます。

もちろん、返済期間が短ければ短いほど良いので、お金に余裕ができれば繰り上げ返済を定期的に行うのも良いでしょう。

住宅ローンを借りすぎて後悔しないために!

住宅ローンは、ボーナス時に返済金額を多くする借り入れ方法もありますが、ボーナス時に返済金額を多くするのはおすすめしません

なぜなら、ボーナスは景気や会社の業績によって大きく左右されるからです。

そのような不安定なものをあてにして住宅を購入すると後々大きな後悔をする可能性があります。

住宅ローンは、毎月同じ金額を返済する方が安心して利用できるので、ボーナスを除外して払える借入額にしましょう

また、借り入れ期間については返済期間を長期間にすればするほど1回あたりの返済金額を少なくできますが、その分トータルで払う利息は多くなってしまいます。

住宅ローンの返済は定期返済だけではなく、臨時で返済できる繰り上げ返済もありますので積極的に活用するのも良いでしょう。

手元に残った資金で資産運用&子供の学費を貯めよう

頭金を無理に入れるのではなく、これだけ金利が低いのであれば手元にお金を残してそのお金で資産運用やお子様の学費を貯めるのに活用しましょう。

資産運用は長期間かけて行えば行うほど元本割れの可能性を低くでき、値上がりが期待できます。

例えば年率3%で毎月3万円の積み立て投資を20年間続けた場合、元本720万円に対し984万円まで増やすことが可能です。

このお金をお子様の学費に充てることもできますし、ご夫婦の老後資金に充てることもできます。

もちろん、長い期間かけないと購入平均単価が安定しないのでうまくお金を増やせない可能性がありますので、資産運用を行う際は長期で投資する期間を分散して行うようにしましょう。

まとめ

住宅ローンの利用をする際は、頭金を大きくして借り入れ期間を短くするのが良いとされていますが、現在の金利情勢を考えた時、頭金を多く入れすぎるのは決して得策とはいえません。

もちろん、借り入れ期間が短ければ支払う利息は少なくなりますので、定期的に繰り上げ返済を行うのは良いでしょう。

しかし、手元にお金を残しておいて資産運用を行いお金を増やすのも1つの方法です。

今回の記事が住宅ローンの借り入れ金額を決める役に立てば幸いです。

【PR】タウンライフ

コメント